Хедж-фонды оказались на грани вымирания?Три недели назад стало известно о проблемах инвестиционного фонда под управлением Third Avenue, который столкнулся со списанием большой части высокодоходных вложений из-за банкротства компании Energy Futures Holdings Corporation. Но сейчас стало ясно, что хедж-фонды в мире просто мрут как мухи.

Инвесторы в "мусорные" облигации практически всегда ориентируются на хедж-фонды и часто используют их для этих целей, так как это достаточно удобный инструмент для тех, у кого есть деньги.

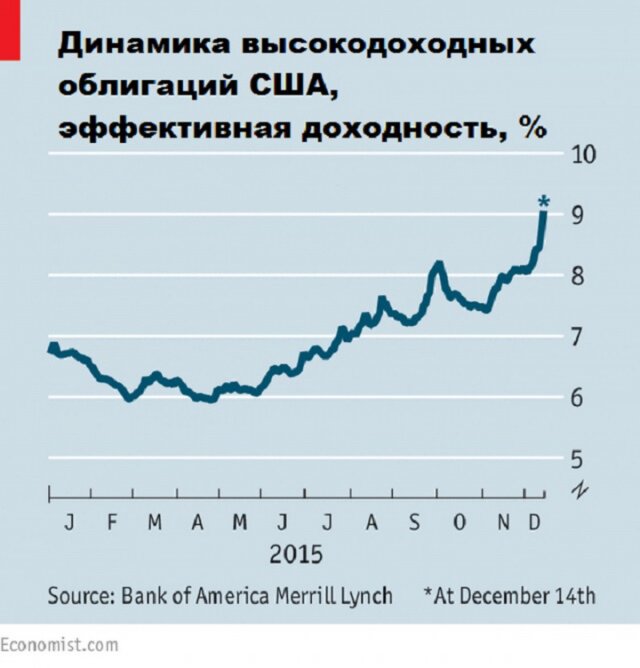

Все оказавшиеся в тяжелом положении фонды инвестировали в низкокачественные корпоративные долговые обязательства. Инвесторы в этом году отвернулись от этих "высокодоходных", или "мусорных", облигаций, что привело к резкому падению цен и взлету доходности.

Сейчас они стараются вывести свои средства, так как риски банкротства хедж-фондов значительно выросли. Фонды страдают первыми в случае проблем у компаний, которые ранее размещали высокорисковые и высокодоходные облигации.

Если проблемы с ликвидностью продолжатся, то ситуация ухудшится и на рынке акций.

Кульминацией, как казалось, стала вчерашняя ликвидация паевых инвестиционных фондов WhiteBox. Теперь же выяснилось, что с рынка уходит фонд Seneca Capital в размере $500 млн под управлением Дуга Хирша.

В 2015 г. уже закрылось множество фондов, а некоторые, такие как BlueCrest Capital Management, Fortress Investment Group LLC и BlackRock Inc., просто списали часть своих активов.

Тем не менее ликвидация фонда Seneca Capital выглядит странно, учитывая, что он потерял всего 6% в этом году. Если сравнивать с фондом Third Avenue, то его банкротство было понятно: фонд потерял 27% своей стоимости в этом году и зафиксировал значительный вывод средств, что в итоге привело к уменьшению его активов с $3 млрд до $790 млн.

Но Хирш говорит, что не может добросовестно управлять капиталом в сложившихся условиях на внешних рынках.

Хирш основал компанию еще в 1996 г. Сейчас он заявил, что по-прежнему будет вкладывать свои деньги через Seneca, но также планирует распределить портфель в пользу фонда, который планирует создать его партнер Джон Шварц.

Сейчас инвесторы прибегают к более тщательному анализу не только других фондов, работающих с "мусорными" облигациями, но и биржевых инвестиционных фондов (ETF), которые держат высокодоходные долговые обязательства.

ETF структурированы таким образом, что они могут торговаться так же легко, как обычные акции, несмотря на то что их базовый актив часто не такой же ликвидный.

Однако фонды "бросовых" облигаций не очень хороший индикатор. Во-первых, само их название указывает на риск. В отличие от фондов, которые закрылись в начале последнего кредитного кризиса, они не рассматриваются как безопасное место для инвестиций.

Основная тревога сегодня связана с долговыми обязательствами энергетических и горнодобывающих компаний, о проблемах которых много говорится в этом году в связи с обвалом цен на сырьевом рынке. На эти секторы приходится лишь $225 млрд из $1 трлн на рынке "бросовых" облигаций.

Энергетические фирмы с хорошим кредитным рейтингом продолжают получать деньги относительно недорого. Так, например, 10 декабря французский производитель оборудования для нефтегазовой отрасли Schlumberger продал облигаций на $6 млрд с надбавкой к процентам всего 1-2 п. п. выше казначейских облигаций. "Голубые фишки" в других секторах могут занимать еще дешевле: 9 декабря Visa заплатила надбавку к процентам на 1 п. п. меньше, для того чтобы получить $16 млрд.

Регуляторы давно высказывают беспокойство по поводу того, что ликвидность корпоративных облигаций может стать источником проблем для управляющих фондами, а срочные распродажи в этих фондах могут нести системный риск.

Но предложенный регуляторами способ решения - классификация некоторых крупных управляющих фондами и паевых фондов как системообразующих, а значит, и введение к ним более жесткого регулирования - не помог бы в этой ситуации. Ни одна из компаний, которая сегодня испытывает проблемы, не является достаточно большой, чтобы попасть под эту классификацию.

http://www.vestifinance.ru/articles/66007Остановка сердца западного капитализмаПопытаюсь сегодня простыми словами объяснить, почему дела в долларовой экономике обстоят крайне печально, и почему надежды на мягкое прохождение кризиса практически нет. Для тех, кто не любит даже поверхностно вникать в экономические проблемы, вот вам сразу вывод статьи: сердце финансовой системы стран Запада остановилось, и реаниматологам придётся очень сильно постараться, чтобы снова его запустить.

Слово «сердце» я употребил отнюдь не случайно. Если бы я был либерал-дарвинистом, я бы сказал, что кризисы необходимы капитализму, как регулярные сокращения сердца необходимы всем живым организмам с развитой кровеносной системой.

Представьте себе три лавки, которые торгуют яблоками. Допустим, лавочники покупают каждый мешок яблок у фермеров за доллар, а продают за доллар и двадцать центов — с этих 20 центов дохода лавки живут.

Допустим, наступает тяжёлое время для торговцев яблоками — лавок слишком много, и покупателей на всех не хватает. Лавочники начинают биться друг с другом за место под солнцем. Ни сжечь лавку конкурента, ни вступить с ним в ценовой сговор в идеальном капиталистическом мире нельзя — за этим следит государство. Таким образом, у торговцев яблоками остаётся единственное средство внутривидовой борьбы — продавать яблоки ещё дешевле.

Лавки входят в дефляционную спираль, начинается гонка за выживание. Цена на яблоки снижается до доллара, потом до 95 центов, потом до 90 центов... Лавки торгуют в минус, но у них нет другого выхода. Если они остановят убыточную для них торговлю и закроют лавку, они не смогут отдать набранные кредиты и разорятся. Если же лавки будут продолжать работать, у них есть шанс, что первым разорится кто-нибудь другой.

Когда цены доходят до 80 центов за мешок, одна из лавок оказывается слабым звеном и разоряется. В этот момент цена на яблоки проседает ещё сильнее, так как лавке нужно быстро освобождать помещение, и она готова продавать яблоки даже по 70 центов, лишь бы их поскорее раскупили. Но, наконец, ликвидация завершается, и на рынке остаются только две лавки.

С этого момента возникает дефицит яблок: ведь лавок осталось только две, они не могут уже обслужить всех жителей городка. Цены на яблоки начинают быстро расти, и вскоре — проскочив отметку в доллар двадцать — достигают отметки в доллар шестьдесят, так как дефицит яблок на рынке позволяет торговцами задрать цены.

Столь прибыльный бизнес — покупаем мешок яблок за доллар, а продаём за доллар шестьдесят — побуждает одного из горожан взять кредит и открыть новую лавку по торговле яблоками. Снова возникает некоторый избыток яблок на рынке, и цены опускаются до тех доллара двадцати, с которых начался цикл.

Как видите, произошло что-то типа сокращения сердца — на нижнем уровне цен с рынка ушёл неэффективный собственник, а на верхнем уровне цен на рынок пришёл новый, полный надежд капиталист. Такие сокращения сердца держат всех в тонусе: цена постоянно прыгает от слишком высокой до слишком низкой, заставляя бизнесменов работать на пределе своих возможностей.

Такого рода сокращение капиталистического сердца мы наблюдаем сейчас на нефтяном рынке. Цены на нефть просели столь низко, что американские сланцевые компании работают в убыток — робко надеясь, что вскоре цены вырастут и они смогут выплатить за счёт высоких цен набираемые сейчас кредиты.

Казалось бы, всё в порядке, мы наблюдаем нормальный для капитализма процесс, и скоро всё развернётся в другую сторону... Однако на этот раз есть нюанс. И этот нюанс — игла сверхдешёвых денег, на которую экономики стран Запада плотно подсели несколько лет назад.

Вернёмся к нашему примеру с лавками и яблоками. Представим себе, что у лавочников есть доступ к очень дешёвым кредитам. Как это изменит ситуацию на рынке?

Ну, конечно же, один из лавочников немедленно возьмёт дешёвый кредит и сразу же опустит цену яблок до доллара за мешок. Он, конечно, будет работать в убыток, но этот убыток можно будет покрыть за счёт кредита, а все покупатели немедленно бросятся к нему.

У двух других лавочников останется простой выбор: или последовать примеру первого лавочника и тоже снизить цену до 95 центов за мешок или уйти с рынка.

В течение какого-то времени всё замечательно. Никто не разоряется, так как все убытки компенсируются за счёт дешёвых кредитных денег, а цены держатся на низких, комфортных для покупателей яблок отметках. Однако необходимый капитализму механизм естественного отбора перестаёт работать — дешёвые кредиты дают защиту от невидимой руки рынка даже самым неэффективным собственникам.

В результате неэффективные фирмы живут так долго, что средняя цена яблок так и не поднимается до необходимых для уверенной работы «в плюс» доллара и двадцати центов: в каждый конкретный момент времени на рынке присутствует медленно разоряющийся любитель демпинга, который продаёт яблоки значительно дешевле.

Как может государство поступить в этой ситуации?

Несколькими путями. Первый путь — снова сделать кредиты дорогими. Тогда три из четырёх лавок, которые торгуют сейчас яблоками в убыток, разорятся — так как все они уже давно работают «в минус» и дико перегружены кредитами. Однако через какое-то время яблоки подорожают в несколько раз, появятся новые бизнесмены и капиталистическое сердце снова начнёт сжиматься-разжиматься в привычном для себя ритме.

Второй путь — сделать кредиты ещё дешевле, что позволит лавочникам продержаться ещё немного. Стоимость кредитов, конечно, и так почти на нуле, однако можно ведь ввести ПОПС (политику отрицательных процентных ставок) и продавить ставку по кредитам ниже нуля. Как вы понимаете, это только усугубит проблему — так как загрузит бизнес кредитами ещё сильнее, и после неизбежного наступления кризиса выживут уже не 25% лавок, а, скажем, 15%. Но выиграть таким образом несколько месяцев вполне возможно.

Наконец, есть и третий путь — перезапуск системы через сжигающую кредиты гиперинфляцию. Надо понимать, что гиперинфляция наступит в итоге при любом сценарии, потому что экономика стран Запада переполнена дешёвыми деньгами, и после наступления серьёзного кризиса деньги неизбежно потеряют большую часть своей покупательной способности. Однако если запустить гиперинфляцию раньше, экономика переболеет ей легче и быстрее.

В настоящий момент решение ещё не принято. В декабре ФРС США повысило процентную ставку на 0,25 процентных пункта, обозначив тем самым своё намерение пойти по пути номер один. Последствия этого решения ещё не проявились в полной мере, так как американские акулы финансового бизнеса последнюю неделю не сидели перед биржевыми мониторами, а отмечали Рождество, запивая чёрную икру кровью христианских младенцев.

Однако финансовая система США уже начала тревожно трещать — специализирующиеся на проблемных кредитах хедж-фонды дохнут сейчас, как мухи под струями дихлофоса:

http://www.vestifinance.ru/art...

·

·